1.定性面での進捗状況

経営改革の推進

「経営改革の推進」で掲げている、「ガバナンスおよび

意思決定プロセスの見直し」について、その進捗状況を教えてください。

![]()

意思決定プロセスの見直し

当社の意思決定プロセスを改善するため、2015年7月から、経営会議を業務執行レベルの最高意思決定機関としました。経営方針に関わる事項や、全社的にインパクトを持つ案件については、経営会議を意思決定機関とすることで、従来以上にマネジメントが率直に意見を出し合い、多様な意見を反映させることにしています。

また、取締役会についても、社外取締役を1名増員して3名とした(注:2016年6月24日に開催しました株主総会において、もう1名増員し、2016年8月現在4名となっています)ほか、経営方針・経営計画などの経営全般に係る重要事項について、取締役会がより集中して議論を行えるよう、取締役会の付議基準を見直しました。同時に、取締役会への報告事項を充実させ、経営の執行に対する監督機能を強化し、全社の戦略や基本方針の策定に軸足を置いて審議する体制としました。

コーポレートガバナンス・コードへの対応

コーポレートガバナンス原則を改訂したことに加え、取締役の指名・報酬の決定プロセスの透明性及び客観性を高めるため、従来の報酬委員会に代わり、2015年11月に、取締役会の諮問機関として、過半数が社外取締役で構成される「指名・報酬諮問委員会」(参照:コーポレートガバナンス体制)を設置しました。

また、当社の持続的な成長と企業価値の向上のため、2015年度から取締役及び監査役が行った自己評価等をもとに、第三者による取締役会の実効性に関する分析・評価を開始しています。その分析・評価結果としては、実効性を有する取締役会の実現に向けたさまざまな改革を実施し、着実に成果を上げているというものでした。ただ、取締役会の実効性のさらなる向上のため、社外取締役及び社外監査役に提供する経営情報や役員間の意見交換の機会を充実することなどが課題として指摘されたことから、今後、詳細に分析し、取締役会で議論のうえ、取締役会の実効性向上に向けた改善に取り組んでいきます。

「リスク管理の抜本的見直し・強化」について、

大型投資案件を取り進める観点から教えてください。

![]()

投資の意思決定については、特に重要大型案件について、部門内投融資委員会及び全社投融資委員会で、検討の初期段階と実行段階において、担当事業部門及び全社のレベルで、複数回にわたる審議を行うことにより、事業特性や投資テーマの妥当性、本部戦略との関わり等、従来以上に議論を深め、意思決定の質を高めています。一方で、重要大型案件以外は、現場への権限委譲を進め、スピード感をもって投資判断を行えるようにしています。

また、投資評価基準を見直し、全事業一律のハードルレートを適用するのではなく、案件固有のリスク特性を反映した期待利回りを適用し、投資の意思決定を行う形としました。

さらに、大型案件は、投資直後の早い段階で、営業部門のみならず、コーポレート部門の人員も加わって、投資先マネジメントとの関係構築を図り、目標とすべき経営指標や財務指標を含めた中期計画を協力して策定する、「100日プラン」の実施を制度化するなど、投資実行後のモニタリング体制の見直しも行いました。

成長戦略の推進

BBBO2017でもう一つ掲げている、「成長戦略の推進」ですが、

「組織間連携の強化・促進」はどのように進んでいますか。

![]()

BBBO2017では、全社成長戦略として、中長期的に高い成長が見込まれる産業分野において、従来以上に組織間連携を図り、自動車関連、IoT、アジアのリテール、エネルギー周辺、農業・食料などの各分野において、新たな価値の創造に向けた、総合力を活かした取り組みを推進しています。

例えば、アジアのリテールについては、インドネシアで自動車金融事業を行っているOTOグループで、これまで積み上げてきた170万人という膨大な数の顧客基盤を、自動車金融以外のリテイルファイナンスでも活用していくべく、2015年2月に現地の商業銀行であるBTPNに出資を行いました。OTOグループ、そしてBTPN、双方の顧客基盤と事業ネットワークを十分に活用し、拡大していく中間所得層の旺盛な消費需要に対応して、さまざまなリテイル向けファイナンスビジネスを展開していくとともに、全社的にも連携しながら、物流事業など、多面的なビジネス展開を図っていきます。こうした産業分野・機能の切り口から全体を俯瞰し、親和性の高い関連ビジネスにおいて、今まで以上に組織間連携を推進し、収益力の強化を図っていきます。

2014年度、2015年度と大型減損損失がありましたが、

「資源・エネルギー上流ビジネスの取り組み方針の見直し」について教えてください。

![]()

2015年9月にマダガスカルニッケル事業の完工を達成するなど、近年投資した案件の立ち上げに注力したほか、既存案件のコスト削減に継続して取り組みました(参照:特集2 BBBO2017における取り組み事例)。また、リスク分散の効いた、下振れ耐性の強い事業ポートフォリオを構築すべく、仕掛案件比率や1件当たりのエクスポージャー枠を設定した、資源上流ポートフォリオの管理ポリシーを策定したほか、市況分析能力や技術評価力を強化すべく、知見のある人材を集め、専門組織である資源・エネルギー プロジェクト管理部を新設しました。新規の資源上流ビジネスへの投資については、目利き力、リスクマネジメント能力の向上に努めながら、既存資産との入替を基本とし、競争力のある生産中の事業を対象に、慎重に取り進めていきたいと考えています。

「各組織の成長戦略の推進」に関して、

2015年度の投融資実績について教えてください。

![]()

当社が強みを有する3分野(自動車・輸送関連、社会インフラ基盤、生活・情報産業)に、合計1,500億円の投資を行いました。米国建機レンタル事業の資産積み増しや商業施設など不動産案件への投資が主なものです。加えて、既存の資源上流案件の立ち上げに係る投資などもあり、合計で約2,700億円の投融資を実行しました。

2.定量計画の修正

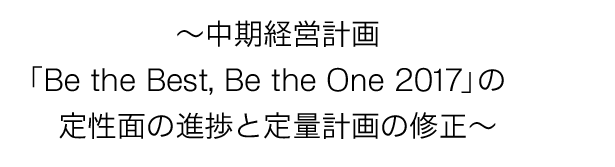

昨年3月に定めたBBBO2017の定量計画について、利益計画とキャッシュ・フロー計画を修正しましたが、そのポイントを教えてください。

利益計画の見直し

まず2016年度の業績見通しについては、環境・インフラやメディア・生活関連の主要事業等、非資源ビジネスは概ね堅調に推移すると見込まれる一方、資源価格低迷の影響により、資源ビジネス及び鋼管事業は、引き続き厳しい事業環境が継続すると予想されます。また、事業の先行きが不透明な状況が今後も継続するとの見込みを踏まえ、低採算・低効率ビジネスを中心とした資産の入替を一層推進するためのコストとして、約200億円を織り込み、2016年度の連結純利益予想を1,300億円としました。

2017年度の連結純利益計画については、資源・エネルギー価格低迷の長期化により、資源ビジネスや、鋼管事業の業績の回復に遅れが見込まれることなどから、従来の計画で3,000億円以上としていたものから2,200億円以上に修正しました。これは、2016年度の連結純利益1,300億円と比べると900億円の増益となり、2016年度と同様、200億円の体質改善コストを織り込んでいます。900億円の増益内容ですが、まず、鋼管を除く非資源ビジネスについては、近年投資した案件や、新規ビジネスの収益貢献、また、既存ビジネスの成長を見込んでおり、500億円の増益としています。具体的には、自動車製造事業、海外電力ビジネス、国内メディア事業、不動産事業や、ミャンマー通信事業などが挙げられます。

資源ビジネスについては、市況の一定程度の回復を見込んでおり、300億円の増益としています。

鋼管事業については、市況の一定程度の回復に加え、市場の好転局面でいち早く収益拡大軌道に乗れるよう、事業を再編するなど、体質の強靭化に取り組むことで、100億円の増益を見込んでいます。

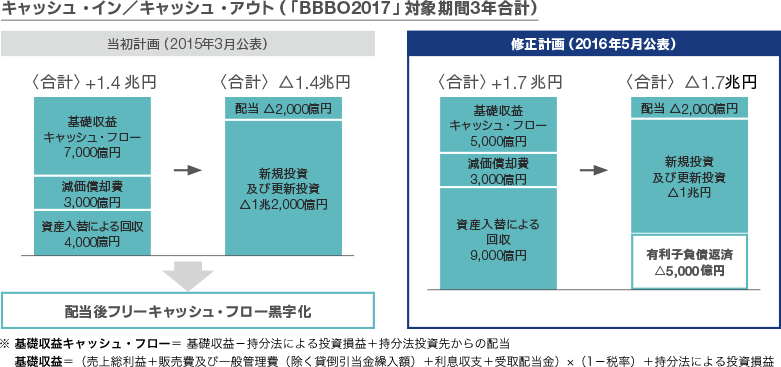

キャッシュ・フロー計画の見直し

続いて、キャッシュ・フロー計画の見直しについてです。キャッシュ・インに関しては、基礎収益キャッシュ・フローが5,000億円と、当初計画の7,000億円と比べ2,000億円減少する一方で、低採算・低効率取引を中心とした資産入替をより一層推進することで、資産入替による回収額を9,000億円とし、従来の4,000億円から、5,000億円増加させる計画です。これに減価償却費3,000億円を加え、合計で1兆7,000億円のキャッシュを創出することとしています。キャッシュ・アウトに関しては、2,000億円を配当として株主の皆様に還元します。投資は、当初計画の1兆2,000億円から2,000億円減額となる1兆円を予定しており、成長分野へ投資していきます。株主の皆様への還元資金と、将来のための投資資金を確保しつつ、配当後フリーキャッシュ・フローを5,000億円確保し、有利子負債を返済することによって、財務体質のさらなる強化を図ります。

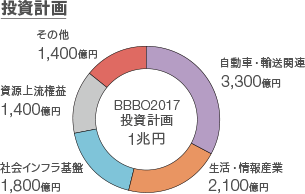

1兆円の投資は、当社が強みを有し、高い成長が見込まれる分野に対して進めていきます。分野別の内訳ですが、自動車・輸送関連は、自動車用素材・部品関連などを中心に3,300億円、生活・情報産業は、IT関連・モバイルや、不動産などを中心に2,100億円、社会インフラ基盤は、国内外電力関連などを中心に1,800億円としており、3分野に投資を集中させる計画に変更はありません。一方、資源上流権益につきましては、既存案件に関する契約済の資金拠出として、当初1,000億円の投資を予定していましたが、市況低迷により、資金拠出が増加し、1,400億円としています。

コア・リスクバッファーとリスクアセットのバランス*3についての考え方に、何か変更はありますか?

BBBO2017開始時点では、リスクアセットがコア・リスクバッファーを1,400億円強、超過した状態となっていました。当社の経営の根幹である、コア・リスクバッファーとリスクアセットのバランスを回復させるという方針に変更はなく、引き続き最優先課題として、取り組んでいきます。なお、2016年3月末時点では、リスクアセットがコア・リスクバッファーを600億円強、超過した状態となっています。

- *3 「コア・リスクバッファー」とは、「資本金」、「剰余金」及び「在外営業活動体の換算差額」の和から「自己株式」を差し引いて得られる 数値で、当社は、最大損失可能性額である「リスクアセット」を「コア・リスクバッファー」の範囲内に収めることを経営の基本としています。

最後にお二人から、メッセージをお願いします。

強固な財務基盤をベースとして収益の拡大につなげていくため、有利子負債の削減を着実に進めていきます。また、リスク管理体制の見直しにより、投資の成功確度を高め、成長軌道への回復を図りたいと思います。

当社を取り巻く環境が大きく変化している今だからこそ、ぶれずにやるべきことをやる覚悟が今まさに求められていると思います。マネジメント・社員が一体となって取り組んでいる経営改革を加速し、成長戦略を強力に推し進め、しっかりとBBBO2017を仕上げていきたいと思います。